炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

记者 周尚伃

见习记者 于 宏

随着我国对外开放程度不断加深,中国资本市场日渐成为国际资本配置的重要平台。4月15日,外资机构布局中国再落一子——中国***核准法国巴黎银行(BNP PARIBAS SA)在华设立法巴证券(中国)有限公司(以下简称“法巴证券”)。

普华永道中国市场主管合伙人梁伟坚对《证券日报》记者表示:“相关调研显示,多位全球企业的CEO认为中国内地是对营收增长非常重要的外部市场,反映了中国内地市场的巨大潜力和吸引力,以及全球企业对于中国市场的坚定信心。同时,中国不断拓展对外开放的广度和深度,放宽市场准入,扩大外资准入领域,持续优化投资环境,也助推了外资机构加速在华投资展业。”

积极推进在华布局

外资申请多项业务牌照

4月15日晚间,中国******信息显示,法巴证券的设立申请被核准,注册地为上海市,注册资本为人民币11亿元,业务范围为证券经纪、证券自营、证券投资咨询、证券资产管理,由法国巴黎银行100%持股。

正如法国巴黎银行在***中所言,中国是法国巴黎银行的关键性发展地区之一。目前,法国巴黎银行在华布局不仅局限于证券行业,其在中国已与多家机构开展战略性合作,包括参股南京银行并开展广泛合作,与南京银行合资经营南银法巴消费信贷有限公司,与海通证券合资经营海富通资产管理有限公司,与北京银行合资经营中荷人寿保险有限公司等。2022年7月份,法国巴黎银行向中国***递交了《基金托管人资格核准》相关材料申请。

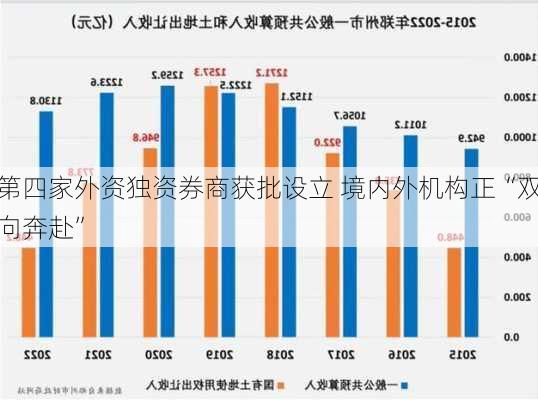

自2020年取消外资股比限制以来,境外金融机构积极在境内展业兴业,与境内机构良性竞争互动。2020年以来,星展证券、大和证券等外资控股的券商陆续获批设立。截至2023年末,全行业共有17家外资参控股券商,其中外资控股9家(外资全资控股2家)。2023年外资券商总资产超6500亿元,实现营业收入超275亿元。

2024年3月22日,首家获准新设的外资独资券商渣打证券宣布正式展业。截至目前,我国证券行业共有4家外资独资券商,分别为高盛(中国)、摩根大通(中国)、渣打证券和法巴证券。花旗证券、青岛意才证券、瑞穗证券等外资券商仍在排队申请设立中。

“中国金融市场庞大且日益成熟,为外资机构提供了广阔的投资展业空间。随着中国金融市场的开放,外资机构看到了参与中国经济增长并分享其成果的机会。境内市场的多元化和深度也为外资机构提供了更多投资策略选择,有助于满足不同客户的需求。”国研新经济研究院创始院长朱克力对《证券日报》记者表示。

中资券商扬帆“出海”

跨境业务稳步增长

随着资本市场全面深化改革,证券行业稳步推进双向开放。一方面,外资机构在华展业便利度不断提升,纷纷加速开拓在华业务;另一方面,中资券商也加快了扬帆“出海”、布局国际市场的步伐。

日前,国务院印发《关于加强监管防范风险推动资本市场高质量发展的若干意见》中提到,“进一步全面深化改革开放,更好服务高质量发展”“坚持统筹资本市场高水平制度型开放和安全。拓展优化资本市场跨境互联互通机制”。

近年来,我国证券业对外开放成效显著。中证协最新数据显示,2023年券商代理客户港股通交易金额7.18万亿港元,通过中国香港子公司积极服务沪深股通交易金额25.12万亿元人民币,互联互通机制持续优化。同时,随着境内外客户的跨境资产配置和风险管理需求日益上升,跨境业务成为券商重要的业务板块之一。截至2023年末,获准开展跨境业务的券商共10家,跨境业务存续规模9826.83亿元,同比增加33.34%。

当前,中资券商的国际化布局持续推进,尤其是头部券商表现亮眼。比如,2023年,中信证券加快全球化布局,设立中信证券企业家办公室(香港)服务品牌,正式推出新加坡财富管理平台,扩大国际化服务半径与服务内涵。华泰证券在主要海外市场先后获得了一系列重要业务牌照,逐步形成了多地布局与联动发展的全球价值链体系;截至2023年末,华泰国际资产规模突破2000亿港元,综合实力持续提升。中国***则将目光投向东南亚市场,通过联昌并购项目将国际业务网络从中国香港延伸覆盖至新加坡、马来西亚、泰国等地,全方位进入东南亚市场,成为在亚洲地区网络较广的中资券商。

展望未来,多家券商披露了进一步开拓国际化业务的***。中信证券表示,将坚持国际化发展,深化境内外一体化管理,拓展国际客户,加强港股股权融资、GDR以及东南亚等海外股权融资业务开拓,同时持续完善全球网络布局,提升全球并购业务竞争力,力争在中长期成为亚太地区有较强国际竞争力的股票衍生品提供商。华泰证券也表示,将以中国香港市场为依托,稳步布局美国、欧洲及东南亚等主要市场,更好满足境内客户“走出去”和境外客户“走进来”的多元化金融需求。

中央财经大学证券期货研究所研究员杨海平对《证券日报》记者表示:“中资券商要走好国际化之路,应以服务中国企业走出去、中国资本和投资者‘出海’为切入点,以收购兼并国外投行为重要模式,以境外子公司为战略平台,加快推进适合国际资本市场的经营管理机制、投研体系、风控合规体系建设,通过自身的核心特色业务、重点优势业务提升国际市场话语权和影响力。”